渗透率<10%!SaaS投资的市场机会和评估指标探讨

蓝湖资本自成立以来,企业服务软件赛道就是团队的投资重点。不知不觉,伴随最近完成汇联易最新一轮的融资,我们基金已经在3年多的时间内,按照既定的投资逻辑完成了10多家SaaS企业的投资。

目前,蓝湖的投资组合已经有了汇联易、聚水潭、虎鲸跳跃、再惠、云势软件、懂调度、朗镜科技等一批行业领先的软件企业。 本文中我们将基于蓝湖的行业研究和投资实践分享两个话题—— (1)我们如何看待企业服务软件市场;(2)我们在投资实践和投后管理中又如何评估和优化一家企业服务软件公司的业务指标。

一、我们为什么如此看好企业服务软件市场?

为什么不呢?今天,我们看中国消费互联网的繁荣,例如移动支付(以支付宝和微信为首)、电子商务(淘宝、京东)、交通出行(滴滴出行)、本地生活(美团、饿了么),会发现中国的发展创新已经走在了世界的前列。

然而,B端的企业软件和服务领域,相比之下就黯淡许多。中国排名前五的企业级互联网/SaaS市值合计为170亿美元,而欧美这一数据为12,830 亿美元,是中国的75倍。中国的SaaS渗透率小于10%,而欧美可以达到40-50%。在尽调的过程中,蓝湖团队时常感叹,即使是在一些发展成熟、市场巨大的行业中,从业者的工作方式仍然像处于90年代,依靠大量人工来完成。

一个必须承认的现实是,中国企业信息化远远落后于美国。这与中国经济发展的客观现实有关。中国过去40年来的高速经济增长主要驱动力之一是劳动密集型企业的出口。在这样的背景下,很少中国企业的核心竞争力是高效管理、技术研发或精益成本控制,而更多的是通过强力的销售和营销迅速占领市场,实现收入和规模的快速扩张。

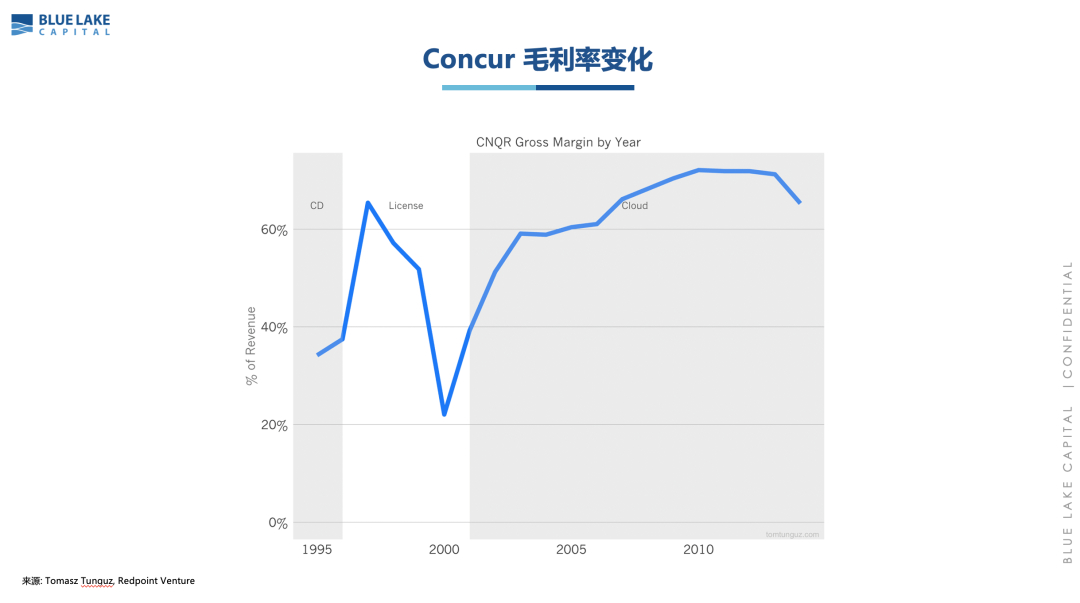

中美在企业服务领域发展的时间差给了中国企业发展参考的坐标系。以我们蓝湖系企业汇联易所在的企业费控领域为例,成立于1993 年的全球企业费控巨头Concur是一个非常好的研究对象。Concur迄今近30年的发展历史经历了三次转型:从卖软盘光盘到本地IT部署(License)再到SaaS。但其收入、增长和留存的飞速提升均是在全面拥抱SaaS模式之后,才有其在2014年被SAP以83亿美元高价收购的传奇。促成Concur转向SaaS的最大原因是2000年左右的互联网泡沫。本地IT部署(License)使公司的成本压力越来越大,急需削减运营开支、改善现金流。而在高度竞争的商业环境也迫切要求企业应用能够更加敏捷地响应业务变化。市场呼唤一个架构更灵活、部署更快捷、管理成本更低的企业应用模式,这是美国SaaS市场发展的驱动因素。而在中国,随着人口红利的结束,经济增长进入新常态,企业降本增效的呼声越来越大。这也是企业服务软件公司历史性的发展机遇。

二、如何评估和优化一家企业服务软件公司的业务指标

我们认为一家优秀的企业服务软件公司是在一个宽阔的市场中,提供与客户耦合度高的产品,拥有持续高质量增长潜力的公司。在蓝湖的投资实践和投后管理中,我们发现,除了跟踪诸如ARR增速、LTV/CAC、客户留存率、毛利率等量化指标之外,发掘数据背后的逻辑和长期优化的潜力则更为重要。

1、高质量的增长潜力

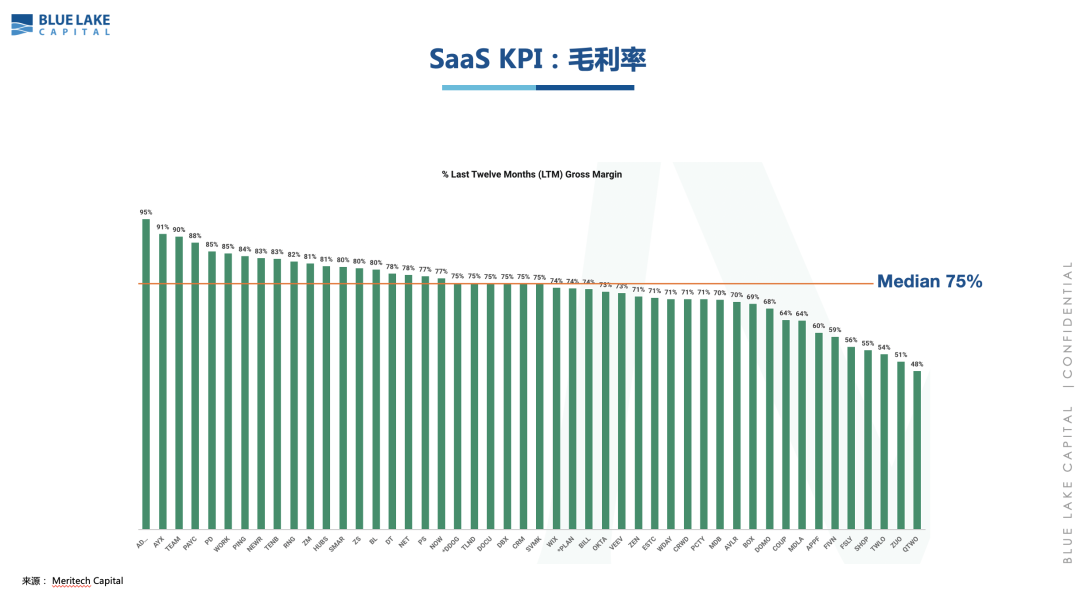

美国SaaS市场通常认为,毛利率可以反映SaaS公司收入的质量,如果毛利率较高,则说明企业收入的主要来源是软件服务付费而不是销售人员的服务,更能体现公司产品本身的价值,而不是销售人员对客户付费意愿的促进作用,这意味着公司产品化程度高,拓张效率更快,未来收入的可持续性更强。

根据Meritech Capital的数据统计,目前美国公开上市的SaaS企业毛利率的中值为75%,行业内普遍也认为70-80%的毛利率比较健康,优秀的企业则多是超过了80%。二级市场的数据也表明,毛利越高,公司的EV/Revenue也越高。

Concur的毛利率在云时代后期达到最高值。在CD时代,磁盘的读写、包装、运输和存储费用,以及需要支付给零售店的佣金,让毛利率低于40%。许可证模式让毛利率增长到60%多。在许可证时期,专业服务(培训和定制)占据了企业主要的销售成本。在云时代,规模化经济让Concur公司得以一直保持高毛利率,在2010年达到约72%。

但是值得注意的是,企业的毛利率也不是越高越好。特别是在发展的早期,通过适度的产品上线实施服务,是一个深入了解客户需求,长期绑定客户的必要手段。极端情况下,一个完全没有实施的产品,可能是一个工具性的产品而容易被其他方案替代。这其中的平衡,也成为了早期投资和创业公司早期发展历程里面的一个巨大挑战。

2、可持续的增长动力

企业服务软件公司尤其是SaaS公司最大的不同在于,公司在早期研发、营销和销售的资金投入比较大,但营收需要在一个很长的时间段内才能被陆续收回。因此尽可能延长单个客户的生命周期,以及在客户生命周期内回收成本的多少显得尤为重要。

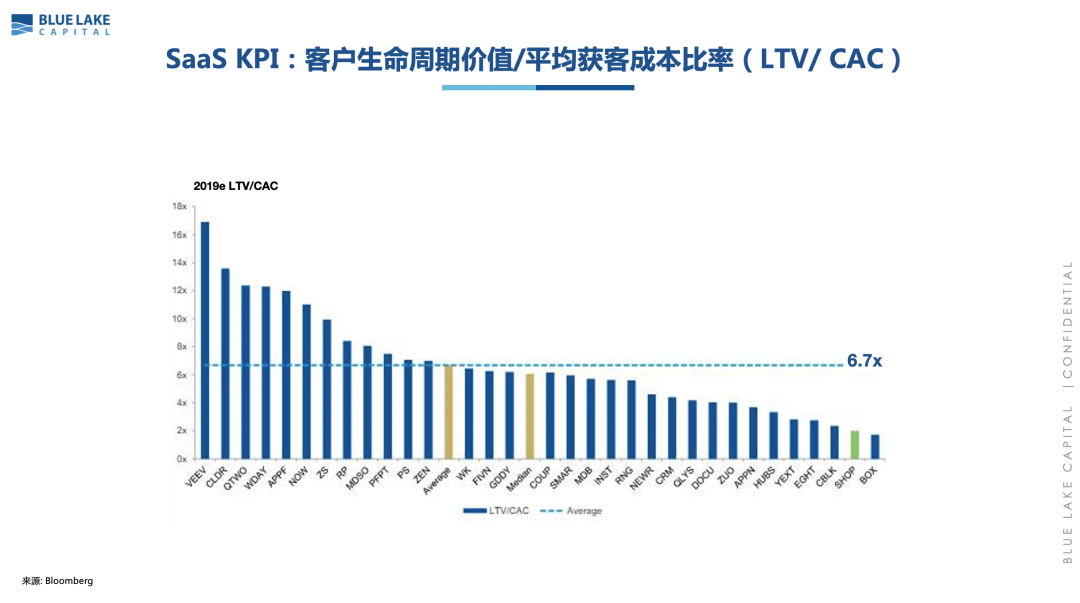

通常我们用客户生命周期价值/平均获客成本比率(LTV/ CAC)来观察公司业务的可持续性。LTV/CAC越高,说明SaaS公司能从新客户中赚取的利润越高,一般认为商业模式可行的SaaS公司的LTV至少是CAC的三倍,而优秀的企业LTV则可达到CAC的7倍以上。美股上市SaaS公司中,LTV/CAC的中位数为6.7x。值得注意的是,LTV的统计口径最好不要用收入。用毛利润绝对值(gross margin)反而更有意义。这可以刨去实施的一次性收入(通常毛利率很低)对指标产生的误导。

3、产品与客户的高耦合度

留存反映了客户对于公司产品和服务的满意度和持续付费能力。留存率越高,意味着公司产品与市场匹配,真正解决了客户的痛点,公司未来收入的可预期性也就更强。根据Meritech Capital的数据统计,目前美国公开上市的SaaS企业年净收入留存率的中值为116%。

通常,老客户的流失主要原因有:(1)客户停止使用此类功能的软件;(2)客户转向竞争对手;(3)企业客户倒闭。

第一种原因需要我们思考公司的产品是否销售给了目标客户,是否真正达到市场和产品匹配(Market/Product Fit);第二种原因则需要思考我们的产品上是否还有其他需要完善的地方;第三种原因虽看起来是客观原因,但如果因企业客户倒闭的情况过多,则应该反思目标客户群体的定位是否有偏差。

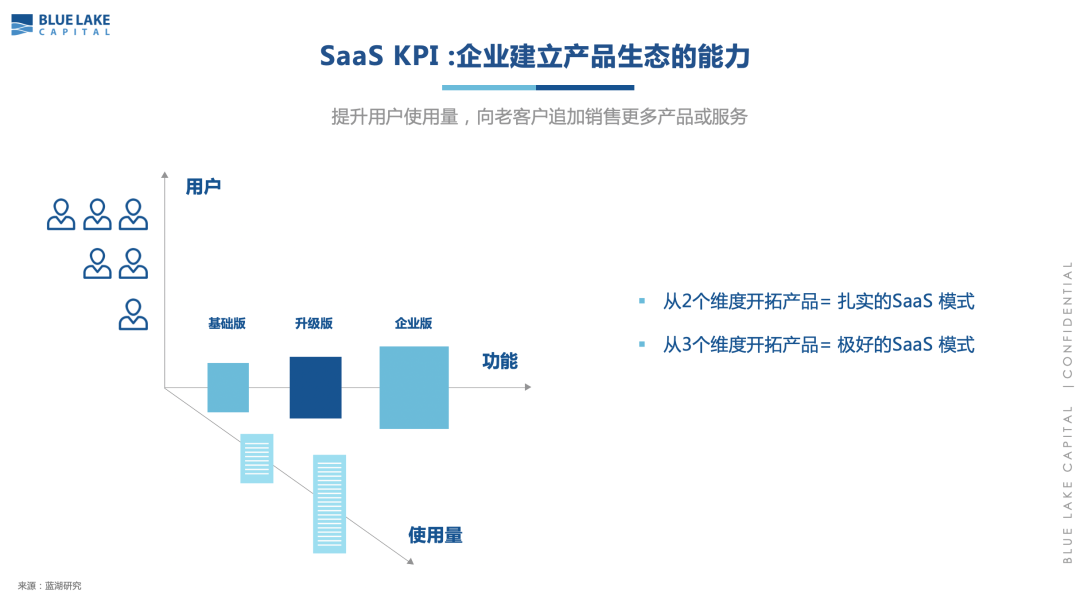

除此之外,另一个考察维度是,企业是否有能力去开发不同层次的产品,以增加客户的使用粘性,来延长客户的生命周期,如在功能上区分基础版、升级版和企业版;或者通过使用人数的不同梯度等来制定多层面的定价策略。这就意味着公司的产品伴随着客户业务的扩张而升级。假设公司的新增客户达到天花板,也可以通过维持老客户的续费和向老客户交叉销售或追加销售来保证营收的增长。Salesforce 和Adobe都是在这方面的老手。中国第一代软件公司也大多通过并购的方式丰富自己的产品线,以提升自己的市场份额。蓝湖投资的电商ERP聚水潭最初以电商SaaS ERP切入市场,凭借出色的产品和服务能力,建立起了以SaaS ERP为核心,集多种商家服务为一体的SaaS协同平台。

作为一个投资人,根据行业的标杆数据来比对创业企业的业务健康程度,只是万里长征的第一步。在企业成长的过程中,反复总结优秀的管理实践,帮助他们顺利的发展壮大,则是更为艰巨的挑战。比如,一个简单的CAC指标,后面就包括了销售线索如何获得、如何分配、销售团队的薪酬激励体系设计等等复杂的问题。欣慰的是,在与蓝湖被投企业共同成长的过程中,我们有幸见识到了优秀的产品和业务指标背后所需要的团队的智慧和运营细节,找出了很多指标背后可优化的空间。这些相比量化指标本身更决定一家企业服务软件公司未来的成功。蓝湖希望可以持续输出这些管理实践,并助力我们的被投企业成长为行业领导者。

Related Reading

Follow us on Wechat