蓝湖资本胡磊:直面SaaS估值体系调整,长期回归企业价值 | 湖边畅谈

蓝湖资本于近期组织了一次蓝湖SaaS大家庭视频闲谈会,邀请近30位蓝湖系CEO们分享并讨论了新周期下的投融资环境、疫情中的公司管理、人效提升,以及后疫情时代的业务布局和销售管理等SaaS创业者关心的共性话题。

蓝湖创始合伙人胡磊就“2022年SaaS估值环境和VC圈投融资节奏”的话题进行了分享:

以下为分享精华内容,原文经脱敏后有部分删减:

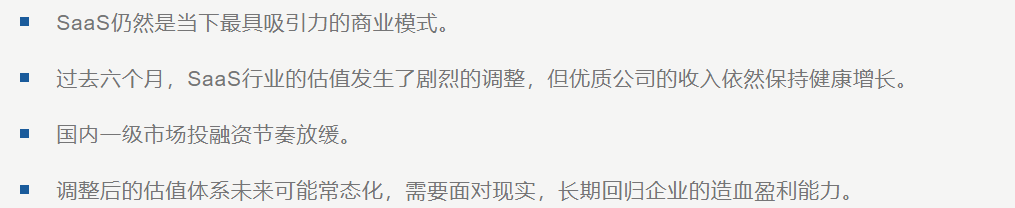

美国Bessemer的SaaS指数在21年11月前都远跑过大盘,本质上基于两个原因,第一、疫情对传统行业有较大负面影响,但对软件行业有一定助推,一些SaaS企业基本面的积极变化在二级市场立即显现;第二、在高风险的环境下,基于SaaS行业的特性,每年的重复性收入、能见度更高的业务预期等,资本更愿意拥抱高确定性的资产。

因此2020年开始,科技类成长股,特别是SaaS股票受到很多关注。

但在21年11月以后情况有较大的反转。

随着疫情恢复,传统行业的不确定性下降,确定性上升,估值优势体现出来了,资本开始从成长股向传统行业回流。因此在大盘指数没有太大调整的情况下,SaaS公司的指数发生了深度回调。

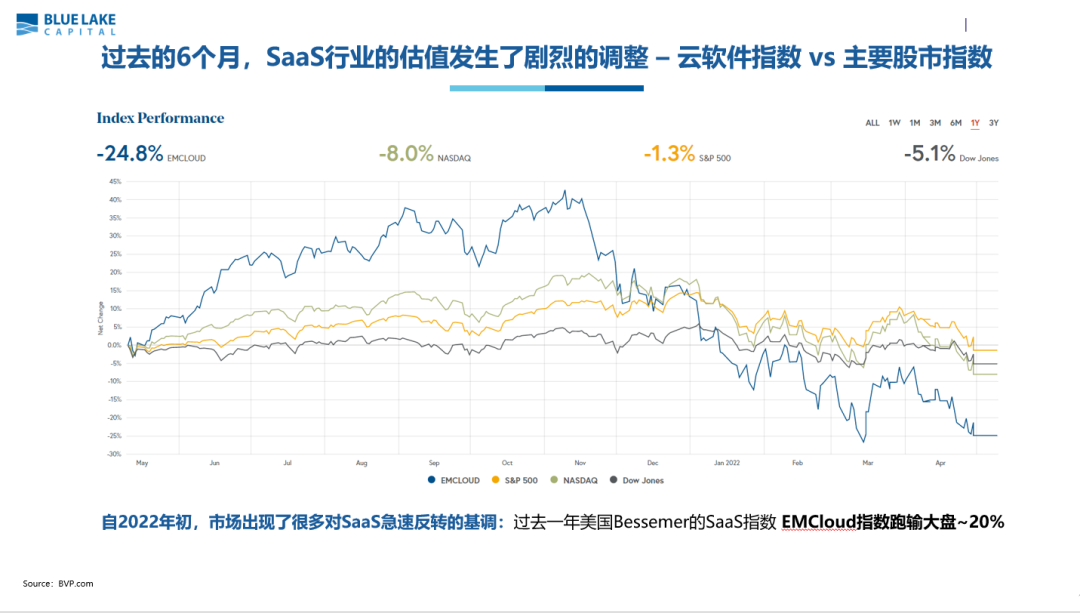

另一个原因在于这些软件公司估值倍数的调整。SaaS创业者如果今年出去融资,投资人的视角更容易受二级市场的影响。

近期海外SaaS公司的估值倍数发生剧烈回撤,根据Meritech的数据, EV/NTM Revenue的平均值从30多倍跌到了 11 倍,中位数从接近20倍跌到了 7 倍。

如果今年底之前没有较大的反弹,中后期的投资人一般会对SaaS企业锚定10倍左右的市销率,当然如果企业增速较高,达到70-80%,甚至超过100%的情况下,可以有更高的估值倍数。

以美国市场为例,美股SaaS上市公司中位数收入规模在5亿美元,在该规模体量下,这些公司依旧保持了平均年对年接近30%的增长,其中收入增长速度更快的也自然获得了更高的市销率溢价(~20x)。

估值倍数相对去年减半将会是市场常态。

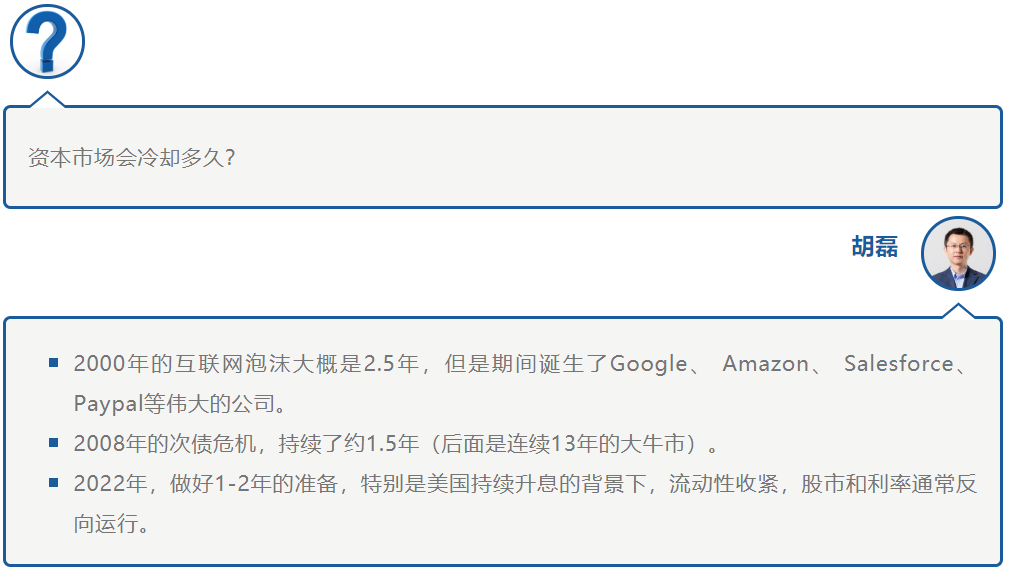

这意味着如果一个公司21年按25-30倍市销率的估值融了一轮,今年融下一轮的时候,即便收入增长了80-100%,估值金额跟去年上一轮的估值差异也不会太大。

管理层这时需要及时调整心态。如果企业资金比较充裕,可把融资窗口调整到明年上半年宏观环境更乐观的时候,当然这中间有不确定性;或者今年在估值预期下调的情况下,以稀释更多份额为代价融到足够的资金。

比估值更严峻的是一级市场的流动性,22年一季度的投资项目数和融资金额均环比大幅下降。我们跟一些同行交流,看早期和成长型项目的机构今年出手的项目数都不及往年同期的1/3,今年整个市场的投资节奏会非常缓慢。

一方面因为疫情等宏观环境,另一方面因为去年一些业绩一般或包装成SaaS的软件公司也融到资了,当它们今年业绩不及预期后,投资人对整个行业的态度就会发生一些反转。

再比如中概股在美国的退市风险,对一级市场的宏观环境也有负面影响。

尤其对中后期的投资人来说,过去退出环境不是关键风险,主要风险在业务上面,当今天退出环境也成为风险项后,机构投资人的投资意愿进一步受影响,要通过降低估值来化解。

因此今年融资环境不容乐观,从量化的角度,估值倍数估计只有去年的一半,市场能完成投资的项目数预计是去年的1/3到1/4。

刚才我分享了美国市场对SaaS行业的估值也在下跌,投资节奏也在放缓,美国硅谷对此也在热烈讨论。跟大家分享一位美国知名投资人,Benchmark的管理合伙人Bill Gurley在推特上的观点,他已经从事了接近25年的风险投资,经历了好几次周期后,他的建议还是比较客观中肯的:

尽管最近资本市场不乐观,非常幸运的是我们今天所处的行业还是极具吸引力。

对任何投资人来讲,SaaS的业务都有一些独特的亮点,比如持续性的收入、高毛利、高增长等。软件市场在竞争格局确定后,通常最后也就剩下2-3家头部公司,如果能做成市场领头羊,公司将在整个市场拥有较高的统治力和市场占有率。SaaS业务在增长稳定下来之后可以产出强劲的运营现金流。

因此从投资角度看,SaaS业务护城河宽、准入门槛高,是值得长期看好的业务。

预计在今年整体市场投资节奏放缓的情况下,除了前沿科技,比如半导体、无人驾驶之外,资本在科技赛道的投资重点还是会落在软件项目,只是公司管理层需要调整估值预期。

虽然过去两年世界发生了巨大的变化,数字化的趋势没有改变。以前数字化只是让一些企业活得更好,而今天数字化是企业生存的关键。

数字化的进程本来需要三五十年才能完成,现在因为疫情却被大大加速。在我们面临的所有的不确定中,数字化依然是我们现在最确定的巨大机遇。

扫描二维码进入蓝湖官方微信